In seinem jüngsten Vergleich zur Berufsunfähigkeit (BU) hat das Analysehaus Morgen & Morgen nicht nur in puncto Ursachen für eine BU genau hingeschaut, sondern auch in unterschiedlichen Gesichtspunkten die Qualität von Anbietern hierzulande ermittelt.

Kategorie: Berufsunfähigkeit

Alles über das Risiko Berufsunfähigkeit und BU-Versicherungen

Viele Paare planen ihre Hochzeit oder Ihre eingetragene Lebenspartnerschaft mit großem Aufwand. Dabei vergessen sie oft, auch für die Zeit danach rechtzeitig Vorkehrungen zu treffen. Wir zeigen Ihnen, auf was Sie achten sollten.

Der Markt der Berufsunfähigkeits-, kurz BU-Versicherung ist heiß umkämpft. Seit Jahren findet ein Bedingungs- und Preiswettbewerb statt. Dieser beschert den Kunden zwar immer bessere Versicherungsbedingungen. Doch dies ist nur auf den ersten Blick erfreulich.

Keine Frage, die Anforderungen an das moderne Berufsbild steigen. Und damit verbunden auch die psychischen und physischen Belastungen. Denn ständige Verfügbarkeit oder Erreichbarkeit, Mails und Anrufe nach Feierabend oder am Wochenende fordern ihren Preis. Und immer mehr Arbeitnehmer haben an den Folgen dieser Prozesse zu leiden, wie eine Studie – initiiert von der AOK – zeigt.

Brüssel macht Männer und Frauen gleich – zumindest in der Kalkulation von ersicherungen. Das bringt wenig Vorteile und viele Nachteile. Wir zeigen die wesentlichen Auswirkungen. Die schlechte Nachricht zuerst: Viele Tarife werden teurer. Gerade Männer müssen für ihre Alters- und Invaliditätsvorsorge in Zukunft tiefer in die Tasche greifen.

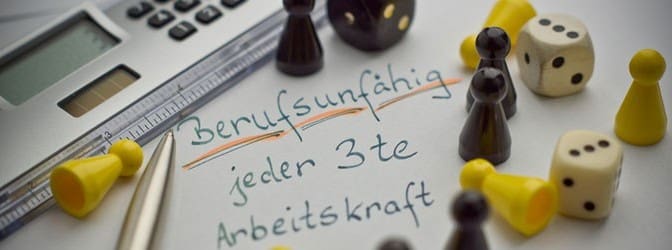

Frühzeitig den Beruf aufgrund einer Erkrankung aufgeben zu müssen (Berufsunfähigkeit = BU) – darauf sind die wenigsten Arbeitnehmer vorbereitet. Dabei passiert das bereits jedem Vierten. Und doch sorgen die wenigstens dafür ausreichend vor.

Männer und Frauen sind doch gleich – zumindest in der Kalkulation neuer Versicherungstarife. Vor einem Jahr hat der Europäische Gerichtshof (EuGH) entschieden, dass Versicherer ab Ende 2012 nicht länger nach Geschlecht unterschiedliche Beiträge verlangen dürfen. Bislang haben deutsche Versicherungsunternehmen in vielen Sparten für Männer und Frauen getrennt kalkuliert.

In Sachen Verbraucherschutz im Finanzdienstleistungsbereich gibt es für Kunden zahlreiche Möglichkeiten und Anlaufstellen. Neben Ombudsleuten bei Banken und dem Versicherungsombudsmann, eine Institution, die als Schlichtungsstelle zwischen Versicherer und Kunden fungiert, zählt auch die Bundesanstalt für Finanzdienstleistungsaufsicht dazu, kurz BaFin genannt.

Der Bundesfinanzhof (BFH) hat mit Urteil vom 13. April 2011 entschieden (Az.: X R 1/10), dass Rentennachzahlungen, die für Jahre vor 2005 geleistet werden, grundsätzlich dem durch das Alterseinkünftegesetz (AltEinkG) eingeführten Besteuerungsanteil unterliegen. In einem weiteren Verfahren ging es um Grundsatzfragen der Besteuerung von Erwerbsminderungsrenten.

Geklagt hatte eine Frau, die im Februar 2003 die Zahlung einer Rente wegen voller Erwerbsminderung beantragt hatte. Über diesen Antrag wurde jedoch erst zwei Jahre später, wenn auch zugunsten der Klägerin, entschieden. Die fällig werdende Nachzahlung sollte nach Ansicht des zuständigen Finanzamtes aber nicht etwa nach den für das Jahr 2003 geltenden Regeln versteuert werden, sondern mit den für die Klägerin deutlich ungünstigeren Steuersätzen des Jahres 2005. Wäre die Nachzahlung vor dem Jahr 2005 erfolgt, hätte der steuerpflichtige Rentenanteil lediglich 32 % und nicht 50 % Besteuerungsanteil betragen.

Warum eine serviceorientierte Schadensabwicklung so wichtig ist, erfahren derzeit immer mehr Kunden. Viele Versicherer verfahren scheinbar nach dem Motto: über Prämieneinnahmen freuen, Schadenszahlungen verzögern.

Das Oberlandesgericht Karlsruhe hat mit Urteil vom 15. Mai 2011 (Az.: 12 U 45/11) entschieden, dass die Modalitäten einer zulässigen Verweisung in der Berufsunfähigkeitsversicherung von den jeweils vereinbarten Versicherungsbedingungen festgelegt werden und daher je nach Bedingungswerk unterschiedlich weit gehen können.

Das Landgericht Karlsruhe hat mit – noch nach altem Recht gefällten – Urteil vom 13. Mai 2011 ent-schieden (Az.: 6 O 375/10), dass der Versicherer beweisen muss, dass der Antragsteller dafür verantwortlich ist, wenn in einem durch einen Versicherungsvertreter ausgefüllten Antrag zu einer Personenversicherung unzureichende Angaben zu den Gesundheitsfragen gemacht werden.