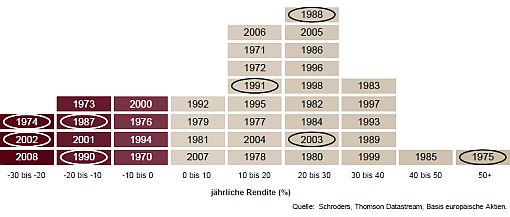

Es ist eine der ersten Lektionen der Vermögensanlage, dass Renditen nicht immer vorhersehbar sind. Daraus leitet sich das Anlagerisiko ab. Je unvorhersehbarer die Rendite einer Anlage, desto größer ist das Risiko, dass ein Anlageziel vielleicht verfehlt wird. Doch es gibt eine Möglichkeit, dieser Gefahr zu begegnen: verteilen Sie das Risiko auf viele verschiedene Anlageformen. Experten bezeichnen das als „Diversifikation“.

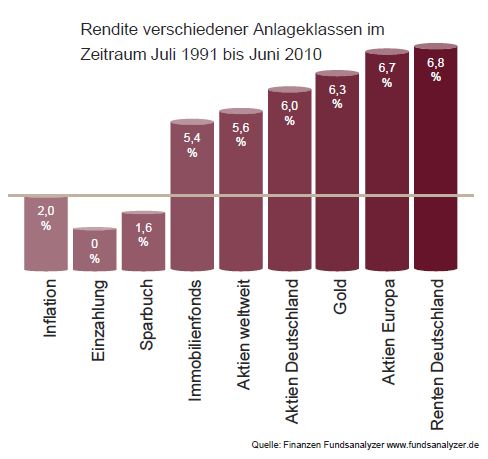

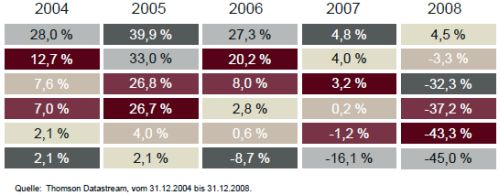

Ein Blick auf die vergangenen fünf Jahre zeigt, wie wichtig die Risikostreuung in der Vermögensanlage sein kann – oder wie gefährlich es ist, sich nur auf eine Anlageform zu verlassen. Die Tabelle zeigt verschiedene Anlageformen von 2004 bis 2008, absteigend nach ihren Ergebnissen sortiert. Eine Anlage in europäische Immobilien beispielsweise brachte in den ersten drei Jahren überdurchschnittliche Ergebnisse, doch dann kamen zwei Jahre mit schweren Einbußen.

Planen Sie daher Ihre Vermögensanlage mit mehreren Anlageformen: so haben Sie die Möglichkeit, eine schlechte Entwicklung bei einem Anlagetyp durch die guten oder überdurchschnittlichen Ergebnisse anderer Anlageformen auszugleichen.

Jährliche Renditen verschiedener Anlageformen (%)

Diversifikation

Das Anlagerisiko zu streuen und dadurch zu verringern ist ein entscheidender Erfolgsfaktor. Genau auf diesem Gedanken beruhen Investmentfonds, die das Geld vieler einzelner Anleger vereinen und investieren: dadurch legen die Anleger nicht alle Eier in einen Korb, sondern verteilen das verwaltete Vermögen auf viele verschiedene Anlagen.

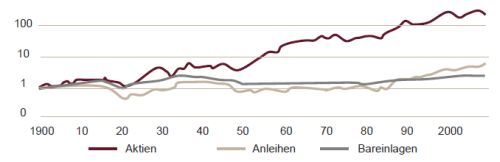

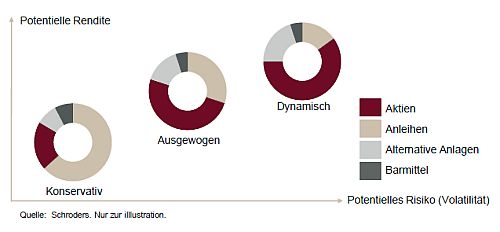

Eng verwandt mit der Diversifikation bzw. Risikostreuung auf einer anderen Ebene ist die Vermögensaufteilung. Darunter versteht man die Auswahl verschiedener Anlageformen wie z.B. Aktien, Anleihen und Immobilien, um die eigenen Ziele zu erreichen und außerdem zu versuchen, die Renditen so vorhersehbar wie möglich zu gestalten.

Aktien von Unternehmen und Anleihen sind beliebte Anlageformen. Für Ihre Vermögensanlage kann es sich aber auch lohnen, alternative Investitionsmöglichkeiten wie gewerbliche Immobilien oder Rohstoffe in Erwägung zu ziehen, um das angelegte Kapital breiter zu streuen.

Lesen Sie im nächsten Beitrag, wie Sie aus Marktschwankungen Nutzen ziehen können.

Lesen Sie im nächsten Beitrag, wie Sie aus Marktschwankungen Nutzen ziehen können.

Claritos Investment-Ratgeber zum Download.

Claritos Investment-Ratgeber zum Download.

Im nächsten Abschnitt erklären wir, warum Market-Timing-Strategien problematisch sind.

Im nächsten Abschnitt erklären wir, warum Market-Timing-Strategien problematisch sind.![]() Claritos Investment-Ratgeber zum Download.

Claritos Investment-Ratgeber zum Download.

Lesen Sie im nächsten Beitrag, wie Sie

Lesen Sie im nächsten Beitrag, wie Sie