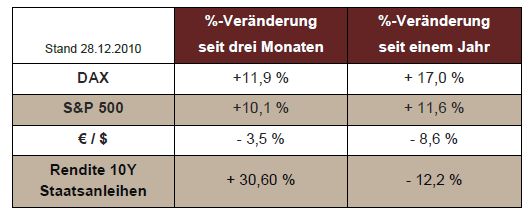

Erstmals seit der Finanzkrise wurde dieses Quartal wieder die 7.000er Marke im DAX durchbrochen. Der Grund für diese Rally war vor allem das neue Fiskalparket in den USA. Deutsche Staatsanleihen und US-Treasuries geraten hingegen mehr und mehr unter Druck und es scheint ein Ende der 30-jährigen Anleihenrally in Sicht.

Schuldenkrise in Irland

Und täglich grüßt das Murmeltier. Wie auch in vorherigen Quartalen standen die Peripheriestaaten im Mittelpunkt der Geschehnisse in Europa. Dieses Mal traf es Irland, das schlussendlich doch unter den Euro-Rettungsfonds schlupfen musste, um das marode Bankensystem und den eigenen Haushalts zu sanieren. Der Euro konnte allerdings nicht von dem Irland-Deal profitieren, da weiterhin Skepsis an Märkten herrscht, ob die europäische Schuldenkrise überhaupt lösbar ist und rutschte nach einem kurzen Zwischenhoch in diesem Quartal wieder ab. Denn letztlich was für Irland gilt, lässt sich auch ohne weiteres auf weitere Teile Europas übertragen. Schließlich sehen die Probleme in anderen Peripheriestaaten nicht viel anders aus, als in Irland.

Das Ende der Anleihenrally in Sicht?

Im Laufe des Jahres hat die Euroland-Fiskalkrise zu einer „Flucht in den sicheren Hafen“ deutscher Bundesanleihen und US-Treasuries geführt, woraufhin diese neue Tiefststände erlangten. Dementsprechend sind die Preise für Staatsanleihen höher denn je! Diese 30-jährige Bullen-Rally für Anleihen scheint nun aber zu Ende zu gehen und das Risiko eines Kursverfalls ist enorm gestiegen. Bezeichnend dafür ist, dass die Renditen für 10-jährige deutsche Staatsanleihen und US-Treasuries trotz des Ankaufs von Anleihen durch die FED im letzten Quartal gestiegen sind, denn interessanterweise war das Ziel der FED gerade umgekehrt. Zusätzlich wird diese These dadurch unterstützt, dass selbst der größte Anleihen-Guru Bill Gross von PIMCO das Regelwerk des größten Fonds der Welt geändert hat, um nun auch wieder aktienbezogene Wertpapiere kaufen zu können.

Schwellenländer und Dividenden weiterhin attraktiv

Das Stimmungsbild für risikobehaftete Wertpapiere hat sich durch wieder stabilere Konjunkturaussichten weiter aufgehellt und die Gewinnschätzungen für 2011 für S&P500 –und EURO STOXX-Unternehmen sind weiterhin positiv. Den positiven Gewinneinschätzungen liegt unter anderem die hohe Nachfrage der Schwellenländer zu Grunde. Diese bieten immer noch Potential, wobei sich vor allem Asien dabei als Gravitationszentrum herauskristallisiert hat. Attraktiv sind weiterhin Dividendenrenditen anzusehen. Aktuell liegt die Dividendenrendite in Europa mit circa 3,4% und in Japan mit rund 2,1% nach wie vor über der Rendite für Staatsanleihen. In einzelnen Sektoren sind sogar höhere Dividenden erkennbar.

Ausblick

2011 verspricht ein interessantes Jahr zu werden. Um diese vor uns liegende Strecke gut zu meistern, sollten Anleger in ihrer Portfolio Allokation generell Aktien gegenüber Anleihen übergewichten. Auf der Aktienseite bieten sich vor allem Substanzwerte mit hohen Dividenden, sowie nach wie vor Schwellenländerfonds an. Auf der Suche nach Renditen auf der Anleihenseite bieten Schellenländeranleihen in Lokalwährung Potential. Aus makroökonomischer Sicht sollten die Schwellenländer, insbesondere China, weiterhin der Wachstumsmotor der Weltwirtschaft bleiben. Die USA scheint hingegen nach heutigem Stand auch im nächsten Jahr mit den Nachwirkungen der Finanzmarktkrise, wie z.B. dem schwachen Arbeitsmarkt, zu kämpfen zu haben. In der Eurozone sollte der Konjunkturaufschwung der europäischen Peripheriestaaten im Gegensatz zu den Kernstaaten weiterhin gebremst bleiben, da deren Entwicklung durch ihren nötigen Konsolidierungsprozess anhaltend überlagert wird.

Haftungsausschluss: Der Claritos Quartalsbericht stellt keine Kaufaufforderung dar. Wir weisen darauf hin, dass wir vor einem Kauf in jedem Fall die Teilnahme an einer Beratung empfehlen, die Ihre Anlegerinteressen analysiert, auf mögliche Risiken hinweisen wird, und aus der eine fundierte Produktempfehlung folgt.

Download: Claritos Kapitalmarktbericht